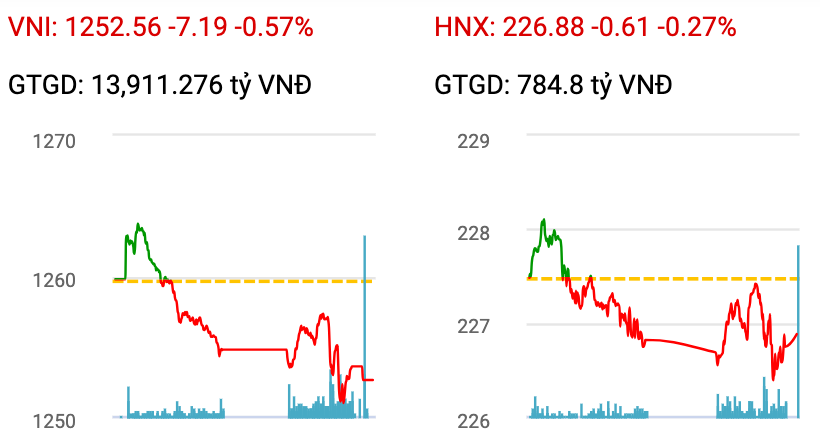

Chính sách tiền tệ tiếp tục “thổi lửa” cho chứng khoán Việt?

Chứng khoán Việt Nam đón nhận “làn gió mới” từ chính sách tiền tệ nới lỏng, nhưng vẫn đối mặt với những thách thức từ lạm phát và tỷ giá.

Việt Nam đang ở trong giai đoạn thuận lợi để duy trì chính sách tiền tệ nới lỏng, hưởng lợi từ bối cảnh quốc tế và những nỗ lực điều hành kinh tế vĩ mô trong nước. Liệu chính sách này có tiếp tục là động lực tăng trưởng cho thị trường chứng khoán (TTCK), hay còn những yếu tố nào khác cần được cân nhắc?

Xu hướng nới lỏng tiền tệ toàn cầu và bối cảnh Việt Nam

Xu hướng nới lỏng tiền tệ đang diễn ra trên toàn cầu, với việc Fed và nhiều ngân hàng trung ương (NHTW) lớn khác liên tục cắt giảm lãi suất. Động thái này nhằm kích thích kinh tế toàn cầu trong bối cảnh lạm phát hạ nhiệt và tăng trưởng kinh tế chậm lại. Việc Fed giảm lãi suất USD tạo điều kiện cho các NHTW khác, bao gồm Ngân hàng Nhà nước (NHNN), có thêm không gian để điều chỉnh chính sách tiền tệ, giảm áp lực lên tỷ giá hối đoái và hỗ trợ tăng trưởng kinh tế trong nước.

Cụ thể, sau khi Fed cắt giảm 0,5% lãi suất USD vào giữa tháng 9/2024, nhiều NHTW khác đã hành động tương tự. Ngày 25/9, Ngân hàng Nhân dân Trung Hoa (PBoC) quyết định hạ lãi suất các khoản vay trung hạn (MLF) cho các ngân hàng thương mại từ 2,3%/năm xuống 2%/năm.

Trước đó, ngày 18/9, NHTW Indonesia (BI) đã giảm lãi suất chuẩn 0,25%/năm xuống còn 6%/năm, đồng thời hạ lãi suất tiền gửi và cho vay qua đêm xuống 5,25% và 6,75% tương ứng. NHTW Philippines (BSP) cũng giảm lãi suất 0,25%/năm về mức 6,25%. Những động thái này cho thấy một sự đồng thuận toàn cầu trong việc sử dụng chính sách tiền tệ nới lỏng để hỗ trợ tăng trưởng kinh tế.

Tại Việt Nam, NHNN đã chủ động giảm một số loại lãi suất quan trọng, bao gồm lãi suất tín phiếu và lãi suất cầm cố giấy tờ có giá trên thị trường mở (OMO). Từ ngày 5/8/2024, hai loại lãi suất này giảm 0,2%/năm về mức 4,25%/năm. Đến ngày 20/8/2024 và 16/9/2024, lãi suất tín phiếu và OMO lần lượt giảm xuống còn 4,2% và 4%/năm.

Bên cạnh việc giảm lãi suất, NHNN còn thúc đẩy tăng trưởng tín dụng bằng cách nới lỏng các điều kiện cho vay đối với doanh nghiệp và cá nhân, đồng thời giảm tỷ lệ dự trữ bắt buộc đối với các ngân hàng thương mại. Điều này giúp tăng cung tiền trong nền kinh tế, hỗ trợ doanh nghiệp tiếp cận vốn vay dễ dàng hơn và kích thích đầu tư, sản xuất.

Chính sách tiền tệ nới lỏng và tác động lên thị trường chứng khoán

Chính sách tiền tệ nới lỏng được kỳ vọng sẽ là “liều thuốc bổ” cho TTCK. Môi trường lãi suất thấp giúp giảm chi phí vay vốn cho doanh nghiệp, tạo điều kiện thuận lợi cho việc mở rộng sản xuất kinh doanh, đầu tư vào công nghệ mới và cải thiện lợi nhuận. Khi lãi suất tiền gửi ngân hàng thấp, người dân và các nhà đầu tư sẽ có xu hướng tìm kiếm các kênh đầu tư khác có lợi suất cao hơn, bao gồm cả chứng khoán. Điều này làm tăng nhu cầu đối với cổ phiếu, đẩy giá cổ phiếu lên và góp phần vào sự tăng trưởng của TTCK.

Nhiều chuyên gia dự báo tăng trưởng lợi nhuận của các doanh nghiệp niêm yết sẽ đạt mức khả quan trong năm nay, góp phần thúc đẩy đà tăng trưởng của thị trường. Ngành ngân hàng, chiếm tỷ trọng lớn trong TTCK, cũng được kỳ vọng sẽ hưởng lợi từ chính sách này nhờ tăng trưởng tín dụng. Tuy nhiên, mặt bằng lãi suất thấp cũng đặt ra thách thức cho ngành ngân hàng trong việc duy trì NIM. Việc cạnh tranh lãi suất huy động và cho vay có thể ảnh hưởng đến lợi nhuận của các ngân hàng.

Mặt khác, việc nới lỏng tiền tệ cũng tiềm ẩn những rủi ro nhất định. Nếu cung tiền tăng quá nhanh, lạm phát có thể tăng cao, làm xói mòn giá trị đồng tiền và ảnh hưởng tiêu cực đến nền kinh tế. Các cú sốc bên ngoài như biến động giá cả hàng hóa toàn cầu, thiên tai, dịch bệnh… cũng có thể gây áp lực lên lạm phát trong nước. Cuối cùng, biến động tỷ giá, đặc biệt là tỷ giá giữa VND và USD, cũng là một biến số quan trọng cần được cân nhắc.

Triển vọng và thách thức cho chứng khoán Việt

TTCK Việt Nam đang đứng trước cả cơ hội và thách thức. Về mặt tích cực, tăng trưởng tín dụng dự kiến duy trì ở mức cao, hỗ trợ tăng trưởng kinh tế. Chất lượng tài sản của ngành ngân hàng đang dần cải thiện, cùng với kỳ vọng nợ xấu sẽ giảm.

Các chính sách hỗ trợ của Chính phủ, như tăng cường đầu tư công và thúc đẩy phục hồi thị trường bất động sản, cũng góp phần tạo động lực cho TTCK. Thông tư 68/2024/TT-BTC của Bộ Tài chính về việc sửa đổi quy định ký quỹ cho nhà đầu tư tổ chức nước ngoài cũng được kỳ vọng sẽ thu hút thêm dòng vốn đầu tư từ nước ngoài.

Tuy nhiên, vẫn còn những thách thức cần lưu ý. Chẳng hạn, vấn đề thanh khoản hệ thống ngân hàng vẫn còn áp lực, một phần do lãi suất USD ở mức cao làm giảm sức hút của dòng vốn ngoại. Tỷ lệ tiền gửi không kỳ hạn (CASA) chưa phục hồi hoàn toàn, cho thấy thị trường đầu tư, đặc biệt là bất động sản, vẫn chưa thực sự sôi động.

Biên lãi ròng (NIM) của ngành ngân hàng cũng giảm do áp lực cạnh tranh lãi suất cho vay. Kỳ vọng vào sự phục hồi của thị trường bất động sản, cùng với việc kiểm soát lạm phát và ổn định tỷ giá, sẽ là những yếu tố then chốt quyết định đà tăng trưởng của TTCK trong thời gian tới. Nhà đầu tư cần thận trọng, theo dõi sát sao các diễn biến thị trường và có chiến lược đầu tư phù hợp.

Kim Khanh

Đăng nhập

Đăng nhập Đăng ký

Đăng ký 60s tài chính

60s tài chính  Ngân hàng

Ngân hàng  Giá vàng

Giá vàng  60s kinh doanh

60s kinh doanh  60s thị trường

60s thị trường  Nhà đất - BĐS

Nhà đất - BĐS  Đầu tư - XNK

Đầu tư - XNK  Mua sắm

Mua sắm  Công nghệ

Công nghệ  Lifestyle

Lifestyle  60s Media

60s Media  60s chứng khoán

60s chứng khoán  Cộng đồng

Cộng đồng