Loạt Quy Định Mới Về Lãi Suất Tiền Gửi Ngân Hàng Có Hiệu Lực 20/11

NHNN ban hành các Thông tư quy định mới về lãi suất tiền gửi VND và USD tại toàn bộ hệ thống ngân hàng từ 20/11/2024.

NHNN ban hành loạt quy định mới về lãi suất tiền gửi

Theo Thông tư 46/2024/TT-NHNN được ban hành ngày 30/9/2024, Ngân hàng Nhà nước Việt Nam quy định về lãi suất tiền gửi bằng đô la Mỹ của tổ chức và cá nhân tại các tổ chức tín dụng (TCTD) hoặc chi nhánh ngân hàng nước ngoài. Cụ thể, TCTD sẽ áp dụng mức lãi suất không vượt quá mức tối đa do Thống đốc Ngân hàng Nhà nước quy định trong từng thời kỳ cho các khoản tiền gửi của tổ chức và cá nhân.

Mức lãi suất tối đa này bao gồm cả các khoản chi khuyến mại dưới mọi hình thức, áp dụng cho phương thức trả lãi cuối kỳ và các phương thức trả lãi khác, được quy đổi tương đương với trả lãi cuối kỳ. TCTD phải niêm yết công khai mức lãi suất tại các địa điểm giao dịch trong hệ thống của mình và trên trang thông tin điện tử (nếu có). Khi nhận tiền gửi, TCTD không được thực hiện khuyến mại (bằng tiền, lãi suất hoặc các hình thức khác) ngoài quy định của pháp luật.

Phạm vi điều chỉnh của Thông tư bao gồm các hình thức nhận tiền gửi theo khoản 27 Điều 4 Luật Các tổ chức tín dụng, áp dụng cho cả TCTD và các tổ chức, cá nhân gửi tiền tại TCTD. Đối với các thỏa thuận lãi suất đã được ký trước khi Thông tư có hiệu lực, TCTD và khách hàng sẽ tiếp tục thực hiện theo thỏa thuận đến hết kỳ hạn. Khi kỳ hạn kết thúc mà khách hàng chưa đến rút, TCTD sẽ áp dụng lãi suất theo Thông tư này.

Thông tư có hiệu lực từ ngày 20/11/2024. Cũng trong ngày 30/9/2024, Thống đốc Ngân hàng Nhà nước đã ban hành Thông tư 47/2024/TT-NHNN sửa đổi khoản 3 Điều 3 của Thông tư 04/2022/TT-NHNN, quy định về lãi suất rút trước hạn tiền gửi tại TCTD. Thông tư mới cụ thể hóa rằng “Chứng chỉ tiền gửi, kỳ phiếu, tín phiếu và trái phiếu do tổ chức tín dụng phát hành”. Thông tư này được áp dụng cho lãi suất rút trước hạn và chính thức có hiệu lực thi hành từ ngày 20 tháng 11 năm 2024.

Ngoài ra, Thông tư 48/2024/TT-NHNN, cũng được ban hành vào ngày 30/9/2024, quy định về lãi suất tiền gửi bằng đồng Việt Nam. Cụ thể, Điều 3 của thông tư này nêu rõ rằng TCTD không được áp dụng lãi suất tiền gửi bằng đồng Việt Nam vượt quá mức tối đa do Thống đốc Ngân hàng Nhà nước quy định cho các loại tiền gửi không kỳ hạn, có kỳ hạn dưới 1 tháng và từ 1 tháng đến dưới 6 tháng, tùy thuộc vào từng loại hình tổ chức tín dụng.

NHNN kiểm soát lãi suất tiền gửi khi người dân gửi tiền vào ngân hàng

Các tổ chức tín dụng (TCTD) sẽ áp dụng lãi suất cho tiền gửi tiết kiệm bằng đồng Việt Nam có kỳ hạn từ 6 tháng trở lên của tổ chức và cá nhân dựa vào tình hình cung cầu của thị trường vốn. Lãi suất tối đa cho các loại tiền gửi này, như được quy định trong Thông tư 48/2024/TT-NHNN, bao gồm cả các khoản chi cho khuyến mại dưới mọi hình thức và sẽ được áp dụng đối với phương thức trả lãi cuối kỳ, cũng như các phương thức trả lãi khác được quy đổi về phương thức trả lãi này.

TCTD phải công khai lãi suất tiền gửi bằng đồng Việt Nam tại các địa điểm giao dịch hợp pháp trong mạng lưới hoạt động của mình và đăng tải thông tin trên trang điện tử nếu có. Thông tư 48/2024/TT-NHNN sẽ có hiệu lực từ ngày 20 tháng 11 năm 2024, giống như các thông tư trước đó.

Điều này cho thấy trong cùng một thời điểm, cơ quan quản lý đã ban hành một loạt Thông tư liên quan đến tiền gửi tiết kiệm bằng cả ngoại tệ và đồng Việt Nam. Các thông tư này đóng vai trò như “chỉ dẫn đỏ” cho việc áp dụng lãi suất và quy định cụ thể về việc rút tiền gửi trước hạn cho từng loại hình; đồng thời cũng là “cảnh báo đỏ” cho các TCTD trong cuộc đua huy động tiền gửi, nhằm chuẩn bị cho đợt tăng trưởng vào cuối năm và đầu năm tới.

Một chuyên gia nhận định rằng việc tuân thủ các quy định này sẽ giúp ngăn chặn tình trạng các TCTD “vượt rào” bằng cách chi lãi suất thông qua hình thức khuyến mãi để tạo lợi thế cạnh tranh như đã xảy ra trong quá khứ.

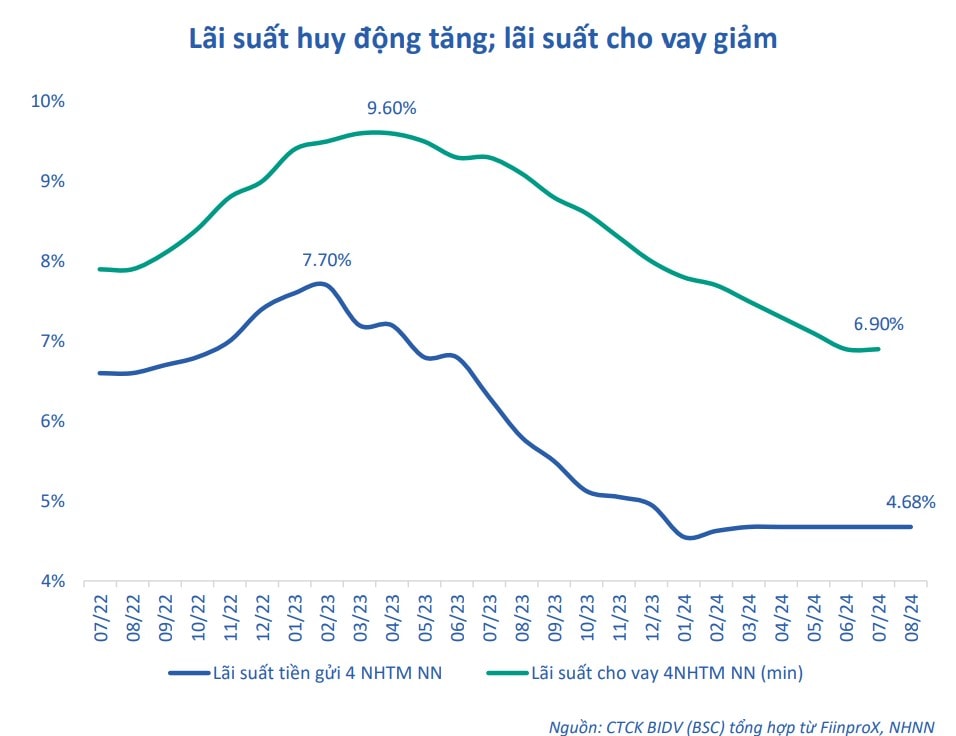

Các quy định này được ban hành trong bối cảnh số tiền gửi của người dân vào hệ thống ngân hàng đạt kỷ lục, cho thấy quyết tâm của cơ quan quản lý trong việc duy trì mặt bằng giá vốn phù hợp với cấu trúc lãi suất định hướng. Theo dữ liệu từ Ngân hàng Nhà nước, tính đến cuối tháng 7/2024, tổng tiền gửi của các doanh nghiệp và tổ chức vào ngân hàng đã đạt hơn 6,768 triệu tỷ đồng, giảm nhẹ 1,07% so với cuối năm ngoái.

Cùng thời điểm đó, tổng số tiền gửi của người dân vào hệ thống ngân hàng đạt đến 6,838 triệu tỷ đồng, tăng 305.672 tỷ đồng, tương ứng với mức tăng 4,68% so với cuối năm 2023, đánh dấu mốc kỷ lục mới. Các số liệu này tiếp tục phản ánh xu hướng tiền gửi vào hệ thống ngân hàng tăng cao trong suốt hai năm qua, cho thấy nhận thức của người dân về các kênh đầu tư thụ động vẫn còn rủi ro. Họ có xu hướng lựa chọn kênh tiền gửi tiết kiệm an toàn để bảo toàn vốn.

Việc gia tăng huy động tiền gửi được xem như một thuận lợi cho các ngân hàng trong việc đảm bảo thanh khoản và chuẩn bị cho việc đẩy mạnh tín dụng. Tuy nhiên, điều này cũng đặt ra thách thức cho các TCTD, bởi mặc dù có nguồn vốn huy động tốt, việc thúc đẩy đầu ra và tăng trưởng giải ngân vốn vẫn gặp khó khăn.

Kim Khanh

Nguồn tham khảo: Tạp chí Diễn đoàn doanh nghiệp

Đăng nhập

Đăng nhập Đăng ký

Đăng ký 60s tài chính

60s tài chính  Ngân hàng

Ngân hàng  Giá vàng

Giá vàng  60s kinh doanh

60s kinh doanh  60s thị trường

60s thị trường  Nhà đất - BĐS

Nhà đất - BĐS  Đầu tư - XNK

Đầu tư - XNK  Mua sắm

Mua sắm  Công nghệ

Công nghệ  Lifestyle

Lifestyle  60s Media

60s Media  60s chứng khoán

60s chứng khoán  Cộng đồng

Cộng đồng